Todos los contribuyentes incluidos en este nuevo sistema contarán con un plazo extra de hasta 60 días para pagar el impuesto determinado

Leer más

Todos los contribuyentes incluidos en este nuevo sistema contarán con un plazo extra de hasta 60 días para pagar el impuesto determinado

Leer más

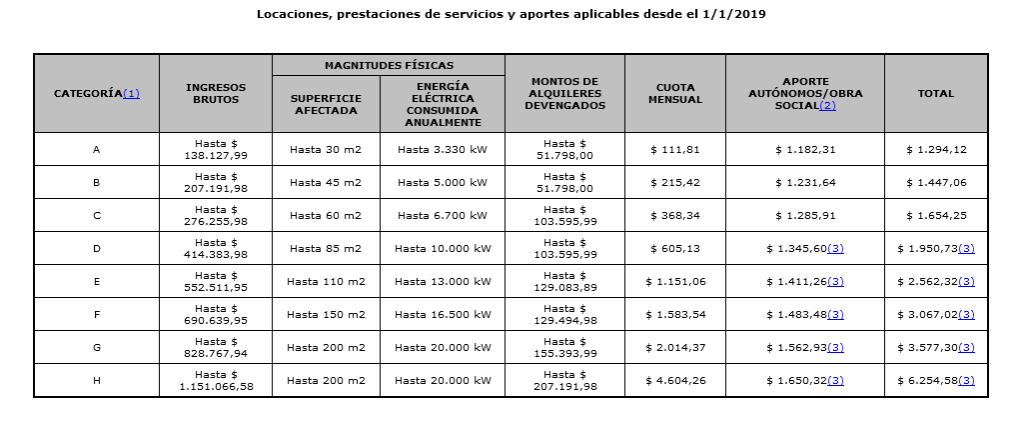

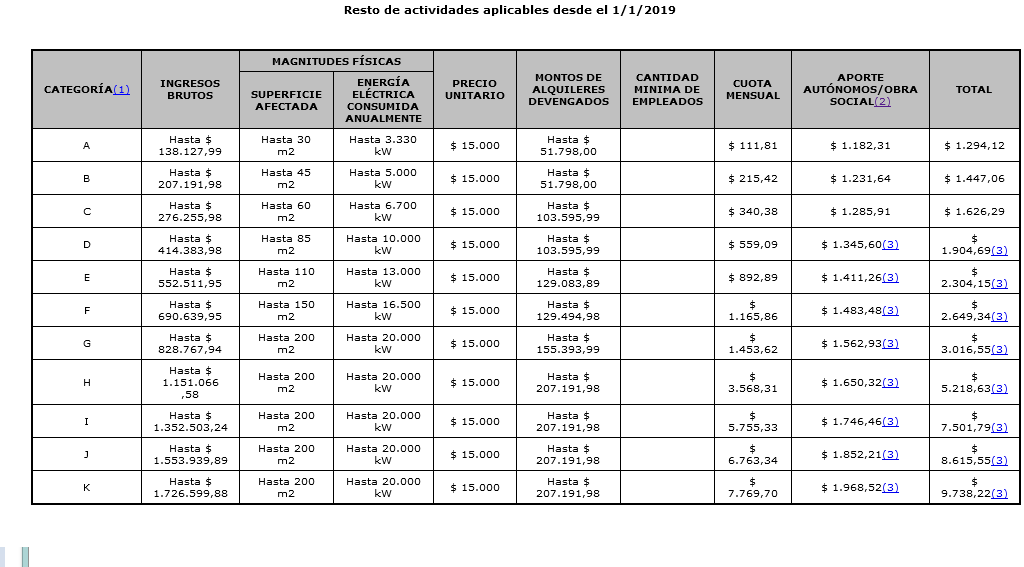

Notas:

(1) Contribuyentes inscriptos en el Registro Nacional de Efectores:

Por medio de la RG (AFIP) 3866 -BO: 18/4/2016-, se fija a partir del 18/4/2016 en $ 72.000 el importe de los ingresos brutos anuales máximos de los pequeños contribuyentes adheridos al régimen simplificado inscriptos en el Registro Nacional de Efectores de Desarrollo Local y Economía Social del Ministerio de Desarrollo Social. Anteriormente, la RG (AFIP) 3221 -BO 21/11/2011-, estableció dicho importe en $ 32.196 con vigencia desde el 1/12/2011 hasta el 31/8/2013, con independencia del importe vigente en la categoría B de monotributo y, posteriormente, la RG (AFIP) 3529 -BO: 12/9/2013- fijó dicho importe en $ 48.000, con vigencia desde el 1/9/2013 hasta el 17/4/2016

(2) Incluye $ 493,31 (para la categoría A incrementándose en un 10% en las sucesivas categorías respecto del importe correspondiente a la categoría inmediata anterior) para el SIPA y $ 689 para la obra social (solo para el titular)

(3) El monto a ingresar por los aportes al SIPA es un cálculo estimativo

FUENTE: Errepar

La AFIP informa que, teniendo en consideración los inconvenientes reportados para la disponibilidad y utilización del programa aplicativo «Ganancias Personas Jurídicas», versión 16.0, los vencimientos que operaron a partir del 13 de diciembre de 2018 serán prorrogados conforme al nuevo cronograma que se publicará a la brevedad.

FUENTE: Errepar

Se establecen las siguientes modificaciones al régimen de información de operaciones de transferencia de vehículos automotores -excluidas las maquinarias (agrícolas, tractores, cosechadoras, grúas, máquinas viales y todas aquellas que se autopropulsen)- y motovehículos usados radicados en el país que deben tramitar el CETA:

Se establecen las siguientes modificaciones al régimen de información de operaciones de transferencia de vehículos automotores -excluidas las maquinarias (agrícolas, tractores, cosechadoras, grúas, máquinas viales y todas aquellas que se autopropulsen)- y motovehículos usados radicados en el país que deben tramitar el CETA:

* El certificado CETA ya no deberá ser impreso para presentarlo en el Registro de la Propiedad Automotor, ya que el mismo estará disponible para su consulta en forma online en la Web de la AFIP.

* En el caso de sujetos no habitualistas, podrán solicitar el CETA desde la Web de la AFIP, sin clave fiscal, accediendo desde la transacción “CETA – Certificado de Transferencia de Automotores”.

* No deberá tramitarse el CETA cuando se trate de transferencias efectuadas que respondan a remates o subastas judiciales o extrajudiciales, en el caso de determinadas sentencias o resoluciones judiciales, o prescripciones adquisitivas ordenadas judicialmente.

Señalamos que las presentes disposiciones resultan de aplicación desde el 3/12/2018.

FUENTE: Errepar

RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 44/2018

RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 44/2018

SUMARIO: La Agencia de Recaudación de la Provincia de Buenos Aires reglamenta los beneficios impositivos aplicables sobre las pymes, entre los que destacamos los siguientes:

* Ingresos brutos. Plazo para el pago y plan especial de pago en cuotas:

Se establece que se considerará ingresado en término el pago del impuesto por los anticipos devengados durante los meses de octubre y noviembre de 2018 hasta el 28/2/2019, inclusive.

Lo mencionado resultará aplicable, exclusivamente, con relación a contribuyentes, tanto locales como sujetos del régimen del Convenio Multilateral, que hubieran declarado, respecto del año 2017, un monto de ingresos brutos operativos (gravados, no gravados y/ exentos) provenientes del desarrollo de cualquier actividad, dentro o fuera de la Provincia, de hasta $ 2.000.000.

Asimismo, los referidos contribuyentes podrán optar por regularizar el monto del impuesto beneficiado mediante un plan especial de pago en 3 cuotas mensuales, iguales y consecutivas, sin interés de financiación.

* Regímenes de recaudación. Exclusión temporaria: Leer más

Convenio celebrado el 15/11/2018 entre la Comisión Arbitral del Convenio Multilateral y la AFIP.

Convenio celebrado el 15/11/2018 entre la Comisión Arbitral del Convenio Multilateral y la AFIP.

En el mismo, las partes acuerdan como objetivos a alcanzar:

* Establecer el “Registro Único Tributario”: una herramienta de actualización del padrón de contribuyentes de ingresos brutos que tiene como principales características evitar las múltiples inscripciones y permitir un tratamiento ordenado para los cambios de jurisdicción y para los cambios de régimen, con alcance tanto para contribuyentes locales como de Convenio Multilateral.

* Permitir un mayor ordenamiento respecto de los sistemas de recaudación, no solo para los coordinados por la Comisión Arbitral, sino también para los administrados localmente por las jurisdicciones.

* Tender al desarrollo de la ventanilla única entre los organismos dependientes de los distintos niveles de gobierno.

* Propender a la utilización del nomenclador de actividades económicas de la AFIP compatibilizado con el código NAES de la COMARB.

FUENTE: Errepar

Se establece el pago de una asignación no remunerativa y un procedimiento previo a un despido sin causa. Entre sus principales aspectos, se destacan:

Se establece el pago de una asignación no remunerativa y un procedimiento previo a un despido sin causa. Entre sus principales aspectos, se destacan:

Asignación no remunerativa (ANR)

– De $ 5.000, a abonarse en dos cuotas iguales, junto a las remuneraciones de los meses de noviembre de 2018 y enero de 2019, respectivamente.

– El pago será proporcional cuando la prestación de servicios fuere inferior a la jornada legal o convencional.

– Se prevé para aquellas actividades o sectores en crisis o declinación productiva la flexibilización del pago de la ANR, que deberá formalizarse mediante Acuerdos convencionales.

– Se establece un régimen de absorción para aquellas actividades que hayan pactado un incremento salarial en concepto de revisión salarial complementaria a la negociación colectiva del año 2018 y también para los empleadores que unilateralmente hubiesen otorgado otros incrementos sobre los ingresos de los trabajadores a partir del 1 de enero de 2018.

– Se aclara que las nuevas negociaciones colectivas que se celebren para instrumentar sumas en concepto de “revisión salarial” podrán tomar en cuenta el monto de la presente ANR.

– Quedan excluidos del pago de la ANR los trabajadores del Régimen de Trabajo Agrario y Personal de Casas Particulares, como así también los que pertenezcan al sector público nacional, provincial y municipal.

El Organismo fiscal decidió implementar el nuevo sistema por etapas, incorporando paulatinamente empleadores por ramas de actividad y jurisdicciones

El Organismo fiscal decidió implementar el nuevo sistema por etapas, incorporando paulatinamente empleadores por ramas de actividad y jurisdicciones

La Administración Federal de Ingresos Públicos (AFIP) informa que pondrá en línea una nueva herramienta informática que permitirá a los empleadores cumplir en un único trámite distintas obligaciones, tales como:

– Emitir el Libro de Sueldos y Jornales -hojas móviles-

– Generar la declaración jurada mensual de cargas sociales del SUSS (F. 931).

Por otra parte, el Organismo fiscal decidió implementar el nuevo sistema por etapas, incorporando paulatinamente empleadores por ramas de actividad y/o jurisdicciones. Leer más

RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 39/2018

RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 39/2018

SUMARIO: Se establece que, a partir del 1/1/2019, a los fines de determinar la alícuota a aplicar en el marco del régimen general de retención y percepción del impuesto sobre los ingresos brutos, los contribuyentes y/o responsables del impuesto serán categorizados dentro de 26 grupos de alícuotas, de acuerdo al giro económico y la real situación fiscal de cada sujeto, en lugar de los 16 grupos existentes en la actualidad.

Asimismo, se eleva del 4% al 8% la alícuota máxima aplicable dentro del régimen general de retención del impuesto.

FUENTE: Errepar

Se crea el Organismo Federal de Valuaciones de Inmuebles, cuyo objeto es determinar los procedimientos y las metodologías de aplicación para las valuaciones fiscales de los inmuebles ubicados en el territorio de la CABA y de las provincias que adhirieron al Consenso Fiscal aprobado por la ley 27429.

Se crea el Organismo Federal de Valuaciones de Inmuebles, cuyo objeto es determinar los procedimientos y las metodologías de aplicación para las valuaciones fiscales de los inmuebles ubicados en el territorio de la CABA y de las provincias que adhirieron al Consenso Fiscal aprobado por la ley 27429.

Recordamos que, en tal sentido, el objetivo del Consenso Fiscal persigue que las valuaciones fiscales de los inmuebles tiendan a reflejar los valores que se manejan en el mercado inmobiliario.

FUENTE: Errepar