RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 44/2018

RESOLUCIÓN NORMATIVA (ARBA Bs. As.) 44/2018

SUMARIO: La Agencia de Recaudación de la Provincia de Buenos Aires reglamenta los beneficios impositivos aplicables sobre las pymes, entre los que destacamos los siguientes:

* Ingresos brutos. Plazo para el pago y plan especial de pago en cuotas:

Se establece que se considerará ingresado en término el pago del impuesto por los anticipos devengados durante los meses de octubre y noviembre de 2018 hasta el 28/2/2019, inclusive.

Lo mencionado resultará aplicable, exclusivamente, con relación a contribuyentes, tanto locales como sujetos del régimen del Convenio Multilateral, que hubieran declarado, respecto del año 2017, un monto de ingresos brutos operativos (gravados, no gravados y/ exentos) provenientes del desarrollo de cualquier actividad, dentro o fuera de la Provincia, de hasta $ 2.000.000.

Asimismo, los referidos contribuyentes podrán optar por regularizar el monto del impuesto beneficiado mediante un plan especial de pago en 3 cuotas mensuales, iguales y consecutivas, sin interés de financiación.

* Regímenes de recaudación. Exclusión temporaria: Leer más

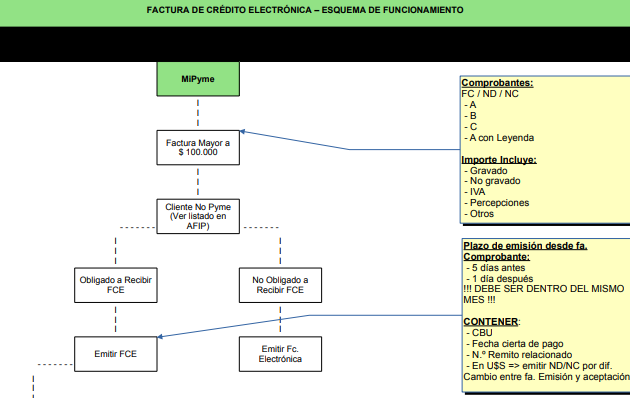

Recientemente la AFIP reglamentó excepciones a la prohibición de que restaurantes y hoteles emitan facturas A y también eliminó un régimen informativo, sin embargo estipuló que «el prestador del servicio debe conocer si corresponde una factura clase A o dar a su cliente el tratamiento de consumidor final».

Recientemente la AFIP reglamentó excepciones a la prohibición de que restaurantes y hoteles emitan facturas A y también eliminó un régimen informativo, sin embargo estipuló que «el prestador del servicio debe conocer si corresponde una factura clase A o dar a su cliente el tratamiento de consumidor final».